La inversión en bolsa es un ejercicio intelectual, basado en tomar decisiones operativas de compra y venta de acciones en base a las consecuencias a las que llegamos a través de nuestros procesos mentales. Por lo tanto, sería normal pensar que las personas más listas serían las que más dinero ganen en bolsa.

¿Ha sucedido esto en la práctica?

En este artículo analizaré qué hay de cierto en esto y si la clave para invertir en bolsa es la inteligencia o si es necesario algo más. Para ello, comentaré 3 ejemplos de famosos casos históricos de auténticos genios que invirtieron en bolsa.

Tabla de contenido

3 ejemplos de cómo la inteligencia no es sinónimo de éxito al invertir en bolsa

Los 3 ejemplos de genios que no fueron capaces de batir al mercado que vamos a examinar en este artículo son los siguientes:

- Sir Isaac Newton

- El «hedge-fund» Long-Term Capital Managemet

- Mensa Investment Club

Si quieres, aquí tienes también un vídeo con el resumen del artículo.

Sir Isaac Newton y La Compañía de los Mares del Sur

Uno de los casos históricos más conocidos es el de Sir Isaac Newton, que es una de las mentes más brillantes de la historia.

- Formuló la Ley de la gravitación universal

- Estableció las bases de la mecánica clásica

- Desarrolló el cálculo integral y diferencial

Además de esto, invirtió gran parte de su fortuna en una de las empresas más importantes de la época, la “South Sea Company” o “Compañía de los Mares del Sur”.

¿Cómo le fue?

A principios del s. XVII acabó perdiendo 20.000 libras debido a su mala inversión. En esta gráfica podemos ver la evolución de la inversión de Newton en la compañía.

Inversiones de Newton el la Compañía de los Mares del Sur

Tras esta pérdida tan importante, Newton pronunció una de sus frases más famosas.

“Puedo predecir el movimiento de los cuerpos celestes, pero no la locura de las gentes”

Long-Term Capital Management

Long-Term Capital Management fue uno de los “hegde funds” más populares de finales del siglo XX. En su junta directiva contaba con Robert Merton y Myron Scholes, premios Nobel de economía en 1997 su método de valoración de derivados que partía de las premisas de eficiencia de mercado de la Escuela de Chicago.

Su inversión se basaba el análisis estadístico avanzado invirtiendo en derivados financieros con un elevado apalancamiento.

¿Cuál fue el resultado?

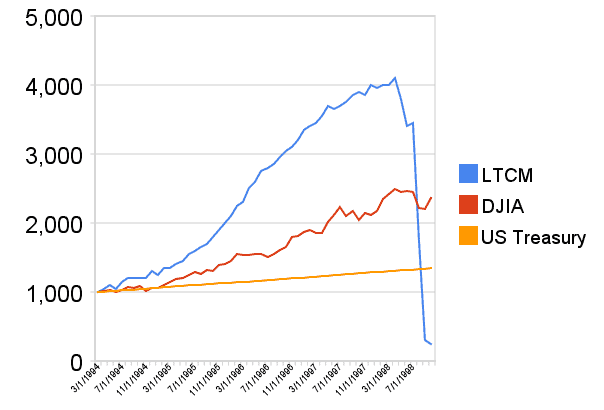

Rentabilidad de Long Term Capital Management

Como vemos en el gráfico, al principio los resultados fueron excelentes. No obstante, con la crisis de deuda rusa que los métodos estadísticos que utilizaba el fondo no lograron predecir, el fondo acabó desapareciendo junto con el dinero de sus partícipes.

Superdotados invirtiendo en bolsa, “Mensa Investment Club”

Por último, tenemos el ejemplo del Club de Inversores de Mensa, una sociedad que sólo admite a personas de alto cociente intelectual. De hecho, sólo el 2% más “listo” de la población puede acceder a este selecto Club.

En teoría, si ganan más en bolsa los más listos, la rentabilidad del club de inversión de Mensa debería batir al mercado de forma abrumadora.

¿Cuál fue la rentabilidad de Mensa Investment Club entre 1986 y 2001?

La rentabilidad de Mensa Investment Club durante estos 15 años fue del 2,5% anual. Esto quiere decir que 10.000$ invertidos por ellos en 1986 se habrían convertido en 15000$ en 2001.

No obstante, esta cifra no nos dice nada si no la comparamos con la rentabilidad de la bolsa en general. Durante ese mismo período, el índice bursátil S&P 500 obtuvo una rentabilidad anualizada del 15,3%. Esto implica que 10.000$ invertidos en el índice se habrían convertido en 84.500$ en esos 15 años.

Una vez más, tenemos otro ejemplo claro de la tener ser muy inteligente o tener un gran cociente intelectual no son necesariamente sinónimos de éxito financiero.

¿Ganan más en la bolsa los más listos?

No necesariamente. Debes que tener claro que ni por ser muy inteligente vas a lograr batir al mercado fácilmente ni por no tener una mente prodigiosa vas a dejar de hacerlo.

¿Qué es necesario para batir al mercado?

Por un lado, es necesaria una buena formación. Por cierto, te recuerdo que si quieres aprender a invertir en bolsa tienes a tu disposición mi “Curso Gratuito de Introducción a la Inversión y a la Bolsa”. No prometo que este curso te haga más inteligente, pero creo que es la mejor forma de empezar a aprender a ganar dinero en bolsa de la forma más segura, sensata y rentable.

Por otro lado, es necesario tener sentido común. Eso es más complicado de lo que parece, especialmente en momentos de pánico. Como decía el legendario inversor Peter Lynch:

“Para invertir en bolsa es más importante el estómago que el cerebro.”

Con esta frase quiere decir que prácticamente todo el mundo tiene las habilidades mentales necesarias para invertir. No obstante, no todo el mundo tiene la capacidad de vender cuando todo el mundo compra y comprar cuando todo el mundo vende sin dejarse llevar por el efecto manada.

¡Ojo! Con este artículo no quiero decir que ser inteligente sea un inconveniente. Obviamente, ser inteligente ayuda, aunque no sea algo esencial. Si eres una persona con una inteligencia normal, vas a ver como con formación, sentido común y, sobre todo, sangre fría, vas a tener una buena rentabilidad a largo plazo. Como digo siempre, no es algo fácil ni rápido, pero vale la pena.

Para terminar este artículo quiero citar una vez más una de las mentes más lúcidas de la inversión en bolsa, Charlie Munger, hablando de la clave del éxito de Berkshire Hathaway.

“Es extraordinaria la gran ventaja que hemos logrado simplemente por intentar no ser estúpidos en vez que intentar ser muy inteligentes.”